Auch wenn in zurückliegender Zeit weniger Steuergesetze verabschiedet wurden und die Arbeit einer neuen Bundesregierung noch auf sich warten lässt, treten zum Start ins Jahr 2018 bei der Einkommensteuer und Sozialversicherung zahlreiche Neuregelungen in Kraft. Der Bundesverband Lohsteuerhilfevereine e.V. (BVL) erläutert in einer Mitteilung die wichtigsten Änderungen für Arbeitnehmer und Ruheständler.

Unter anderem auf Eltern und Rentner kommen im Jahr 2018 steuerliche Neuerungen zu. Symbolfoto: da Hog’n

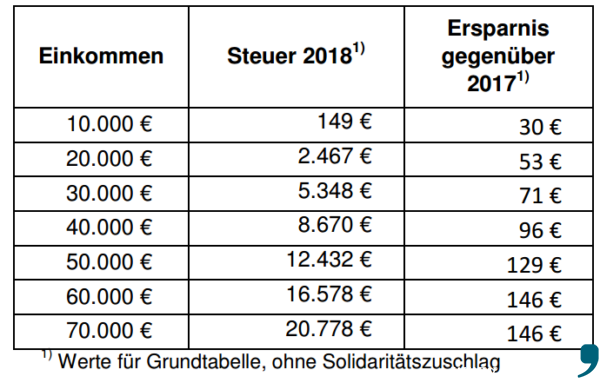

Höherer Grundfreibetrag und Abbau der kalten Progression. Der Grundfreibetrag, das steuerliche Existenzminimum, steigt um 180 Euro auf 9.000 Euro pro Person und Jahr. Für Ehe- und Lebenspartner, die eine gemeinsame Steuererklärung abgegeben, gilt der doppelte Betrag. Außerdem wird der Steuertarif zum Abbau der „kalten Progression“ leicht verändert. Bei beiden Änderungen verringert sich die jährliche Steuerbelastung (siehe Tabelle unten).

Mehr Unterhalt. Mit dem Existenzminimum steigt auch der Unterhaltshöchstbetrag auf 9.000 Euro. Wer bedürftige Angehörige oder andere begünstigte Personen unterstützt, kann Zahlungen bis zu diesem Betrag abziehen. Beiträge zur Basisabsicherung in die Krankenversicherung und zur gesetzlichen Pflegeversicherung sind zusätzlich absetzbar. Eigenes Einkommen des Unterstützten verringert allerdings den maximalen Abzugsbetrag, wenn es im Jahr 624 Euro übersteigt. Wenn der Unterhaltsempfänger im Ausland wohnt, gelten länderabhängig in vielen Fällen geringere Werte.

Achtung: Riester-Einzahlungen überprüfen!

Mehr Sozialabgaben. Der Beitragssatz in die gesetzliche Rentenversicherung verringert sich 2018 um 0,1 Prozentpunkte auf 18,6 Prozent. Bei hälftigem Arbeitnehmer-Beitrag verbleiben 0,05 Prozent. Für einen Arbeitnehmer mit einem Bruttoarbeitslohn von 50.000 Euro ergeben sich 25 Euro weniger Beitrag im Jahr. Die übrigen Versicherungsbeiträge bleiben unverändert. Wie in jedem Jahr steigen hingegen die Bemessungsgrenzen für Arbeitnehmer mit höheren Bruttolöhnen. Die Betroffenen müssen im Ergebnis höhere Beiträge zahlen.

Altersvorsorge wird attraktiver. Beitragszahlungen in die gesetzliche Rentenversicherung, berufliche Versorgungswerke oder Rürup-Verträge werden 2018 bis zu 23.712 Euro berücksichtigt, das sind 350 Euro mehr als im Vorjahr. 86 Prozent der Beiträge werden als Sonderausgaben abgezogen, zwei Prozentpunkte mehr als 2017. Dieser Höchstbetrag berücksichtigt allerdings auch die Arbeitgeberbeiträge, bei Beamten werden fiktive Beiträge angerechnet. Vom Rentenversicherungsbeitrag für gesetzlich Versicherte wird in der Regel 72 Prozent des Arbeitnehmerbeitrags berücksichtigt.

Grafik: BVL

Für Riestersparer erhöht sich die Grundzulage von bisher 154 Euro auf 175 Euro im Jahr. Wer die Riesterbeiträge in seiner Steuererklärung geltend macht, profitiert von der Anhebung nicht. Die Zulage wird in voller Höhe auf den Steuervorteil angerechnet. Weil die Riesterzulage auch auf den erforderlichen Mindestbeitrag und auf den eigenen Höchstbetrag angerechnet wird, sollte die Höhe der eigenen Einzahlungen im kommenden Jahr überprüft werden.

Arbeitnehmer, die eine betriebliche Altersversorgung ansparen, können 2018 mehr Lohn steuerfrei einzahlen. Der Grenzbetrag wurde von vier auf acht Prozent der Bemessungsgrenze in die gesetzliche Rentenversicherung angehoben. Das sind 6.240 Euro für das Jahr 2018. Der Grenzbetrag für Befreiung der Einzahlung von Sozialabgaben bleibt jedoch unverändert bei vier Prozent der Bemessungsgrenze. Für Arbeitnehmer mit einem Arbeitslohn bis 2.200 Euro pro Monat können Arbeitgeber einen 30-prozentigen Steuerzuschuss auf ihre Beitragszahlungen erhalten. Gefördert werden bis zu 480 Euro Arbeitgeberbeitrag.

Plus für Eltern. Das monatliche Kindergeld steigt je Kind um zwei Euro, der Kinderfreibetrag auf 4.788 Euro jährlich. Hingegen unverändert bleibt der Freibetrag für Betreuungs-, Erziehungs- und Ausbildungsbedarf bei 2.640 Euro pro Kind. Die Freibeträge erhalten Eltern grundsätzlich je zur Hälfte. Sie führen in der Regel erst ab einem Einkommen von mehr als 32.000 bzw. 64.000 Euro (ledige bzw. verheiratete Eltern) zu einer zusätzlichen steuerlichen Entlastung gegenüber dem Kindergeld. Anderes gilt, wenn Eltern nicht zusammen leben. In diesen Fällen kann der Elternteil, bei dem das Kind lebt, durch Übertragung des Betreuungsfreibetrags vom anderen Elternteil bereits ab etwa 16.200 Euro Einkommen (Grundtabelle) von den Freibeträgen profitieren.

Änderung bei den Arbeitsmitteln

Belastung für Ruheständler. Bis zum Jahr 2040 muss jeder neue Rentnerjahrgang jährlich einen höheren Prozentsatz seiner Rente versteuern. Wer 2018 erstmals Rente bezieht, hat einen steuerpflichtigen Rentenanteil von 76 Prozent. 24 Prozent der Jahresrente bleiben steuerfrei. Der endgültige Freibetrag wird erstmals aus der Jahresrente 2019 berechnet.

Für Pensionäre verringert sich der Versorgungsfreibetrag. Bei Versorgungsbeginn 2018 bleiben noch 19,2 Prozent der Pension steuerfrei, höchstens jedoch 1.440 Euro im Jahr. Der Zuschlag zum Versorgungsfreibetrag verringert sich auf 432 Euro.

Für Pensionäre verringert sich der Versorgungsfreibetrag. Bei Versorgungsbeginn 2018 bleiben noch 19,2 Prozent der Pension steuerfrei, höchstens jedoch 1.440 Euro im Jahr. Der Zuschlag zum Versorgungsfreibetrag verringert sich auf 432 Euro.

Wer 2018 seinen 65. Geburtstag feiert und deshalb erstmals Anspruch auf den Altersentlastungsbeitrag hat, erhält 19,2 Prozent, höchstens 912 Euro als Abzugsbetrag auf bestimmte Einkünfte. Der Altersentlastungsbetrag wird beispielsweise auf Löhne, auf Einkünfte aus Vermietung oder auf voll steuerpflichtige Einkünfte aus Pensionskassen und Riester-Verträgen gewährt, nicht jedoch auf Renten und Pensionen.

Höhere Arbeitsmittel absetzen. Arbeitsmittel können 2018 bis zu einem Rechnungsbetrag von 800 Euro netto, zuzüglich Umsatzsteuer 952 Euro, sofort abgesetzt werden. Erst bei Überschreiten dieses Betrages muss das Arbeitsmittel über die Nutzungsdauer verteilt abgesetzt werden.

da Hog’n

_________________________________

Bei Rückfragen hilft Ihnen gerne weiter:

HILO Lohnsteuerhilfeverein e.V., Maria Weigerstorfer, Bahnhofstraße 31, 94078 Freyung

Tel.: 08551/91 40 49